15% : c’est le pourcentage de réduction de la masse salariale que vient de dévoiler

Qualcomm, un major de la technologie mobile connu notamment pour ses processeurs

ARM Snapdragon, lancés en 2008. Cela représente près de 4500 emplois.

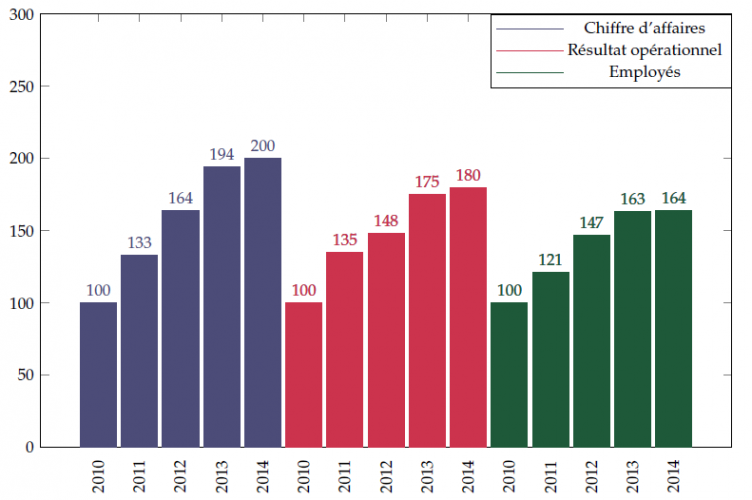

Structure et répartition du chiffre d’affaires

On peut croire que Qualcomm, avec son avance certaine sur un marché en plein essor

pourrait être une entreprise florissante. Les chiffres montrent le contraire. Plongeons nous

dans le rapport annuel 2014 de l’entreprise, aux États-Unis, ces rapports sont nommés

10-K et ont une présentation très très minimaliste (Times New Roman de rigueur…). Et on

constate plusieurs choses :

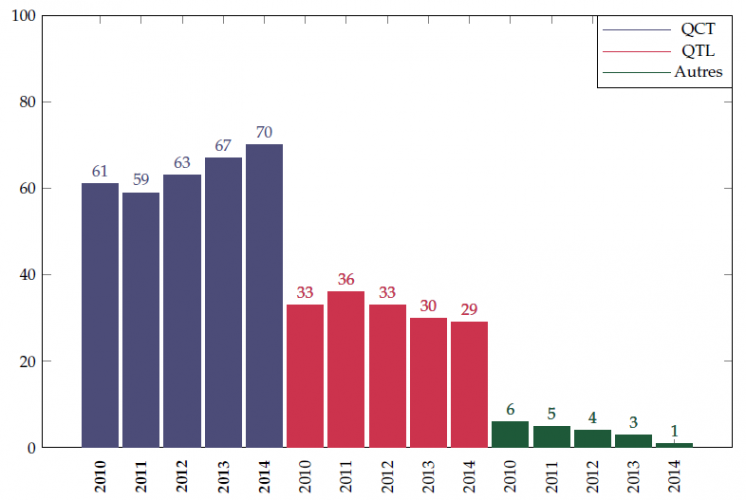

- Qualcomm est divisé en plusieurs branches

- QCT qui signifie Qualcomm CDMA Technologies : c’est la branche Circuits intégrés

mobiles, Snapdragon est une marque de cette branche. - QTL qui signifie Qualcomm Technology Licensing : c’est la branche de licence, ou

d’autorisation d’utilisation des brevets de Qualcomm. Il est intéressant de constater

que cette branche a aussi noué des arrangements avec les concurrents de la

branche QCT. - QSI qui signifie Qualcomm Strategic Initiatives est chargée de diriger les investissements

stratégiques du groupe, notamment par des rachats de start-ups

prometteuses.

- QCT qui signifie Qualcomm CDMA Technologies : c’est la branche Circuits intégrés

- On constate que QCT a tendance a représenter une part de plus en plus grande du

chiffre d’affaires de Qualcomm. - Le dividende a augmenté de 68% entre le Q1 2013 et le Q4 2014

Et pour ce troisième trimestre 2015 ?

Les résultats de Qualcomm sont incontestablement mauvais :

Chiffre d’affaires

En baisse de 14% à 5,8 milliards de dollars

Résultat opérationnel

En baisse de 40% à 1,2 milliards de dollars

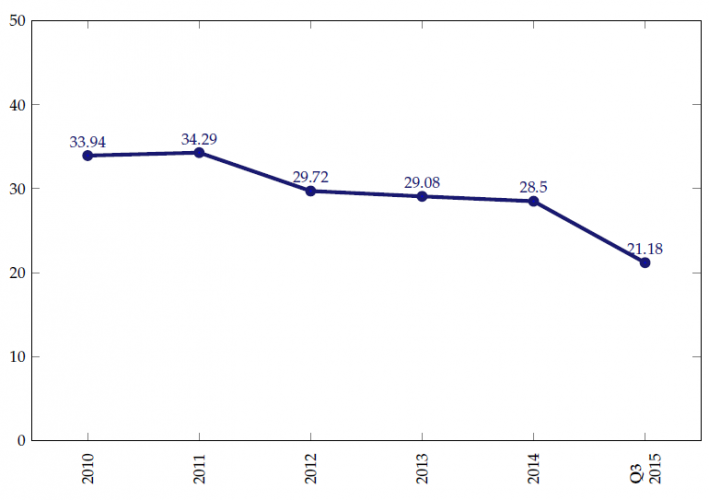

Ratio Résultat opérationnel / CA

En baisse à 21,18% au lieu de 30,48 au Q3 2014

Retour en arrière

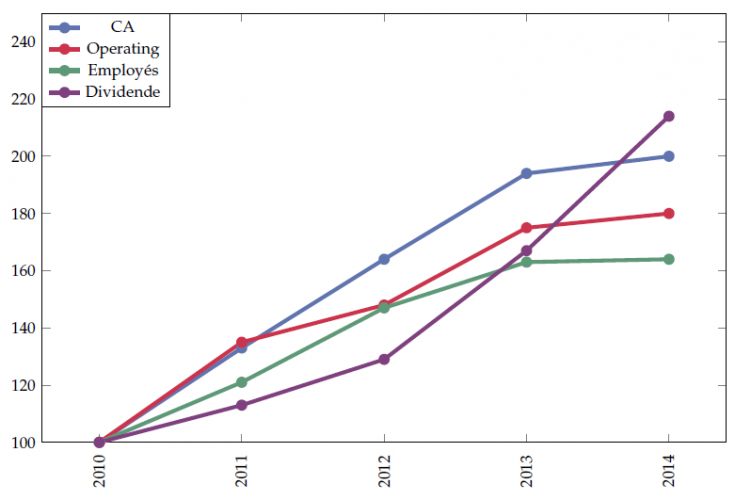

Forte croissance du chiffre d’affaire Qualcomm a connu une croissance exceptionnelle.

En effet le chiffre d’affaires de l’entreprise est passé de 10,982 milliards de dollars pour

l’année fiscale 2010 à 26,487 milliards, soit +100 % en 5 ans.

Plus faible croissance du résultat opérationnel Le résultat opérationnel a progressé aussi, mais, problème, il a progressé moins vite que le chiffre d’affaires ! Il n’a progressé

que de 80% en 5 ans. Résultat, la marge opérationnelle est passé progressivement de

33/34% à 28,50% en 2014. Et les résultats sur 2015 sont médiocres, avec une marge largement

en deçà des 25 %.

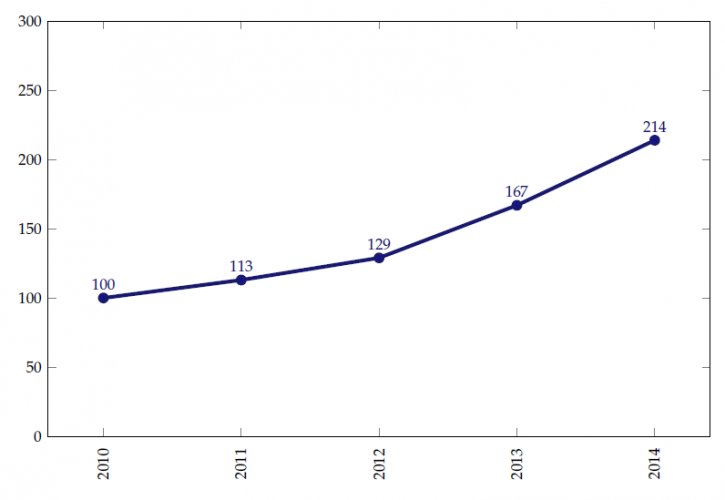

Un dividende important En étude base 100 pour 2010, on constate que le dividende a

été contrôlé jusqu’en 2012. A partir de 2013, il connaît une importante croissance et progresse

beaucoup plus vite que le chiffre d’affaires et le résultat opérationnel. Le problème

va aller en s’aggravant avec une baisse des résultat, le dividende, même stabilisé en 2015,

aura connu une progression beaucoup plus importante que celle des résultats.

Une dépendance accrue à QCT Qualcomm a progressivement vu la part de QCT dans

le chiffre d’affaires augmenter au fil des années. Or cette branche connait quelques difficultés

avec les problèmes du Snapdraggon 810, qui s’est, par exemple, vu préféré le

808 par LG pour son dernier flagship : le G4. Ainsi, les problèmes de QCT ont largement

affecté les comptes de l’entreprise puisque QCT représente 70% du chiffre d’affaires du

groupe.

Une baisse du chiffre d’affaires qui affaiblit les ratios Tout d’abord le ratio opérationnel

qui pourra difficilement dépasser les 25% cette année. Ensuite, le résultat par action

pour les activités poursuivies (ou EPS en anglais) qui est repassé, sous la barre de 2,60 $

par action pour les 9 premiers mois, à 2,57 $ contre 3,28 $ l’année dernière ; ceci pour le

résultat de base (les résultats en dilués sont encore plus faibles).

Une marge de manœuvre plus faible On constate que, si l’on prend ce résultat par

action, et qu’on fait la différence avec le dividende par action, on constate que le solde

est passé de 2,23 $ pour les 9 premiers mois de 2014 à 1,25 $ ce qui représente pratiquement,

une division par deux du solde. La situation financière de Qualcomm s’est donc

incontestablement dégradée au cours de l’année 2015, et, à moins d’un 4ème trimestre

exceptionnel, les résultats seront en net repli et Qualcomm risque de devoir poursuivre

des mesures d’économies, ou de réduction du dividende, avec un risque pour le cours de

l’action, et l’effort en R&D.

Informations légales et références

Les informations financières proposées dans cet article sont issues des documents de

références (ou 10-K) des années 2009 à 2014 de Qualcomm disponibles sur

Site Investor Relations de Qualcomm

ainsi que du rapport trimestriel (ou 10-Q) des résultats du Q3 2015 disponible ici :

Ces informations sont non contractuelles, et l’auteur décline

toute responsabilité en cas d’erreur ou d’omission. Le lecteur ne

peut utiliser cet article et les données qui y sont contenues à des

fins d’investissement.

These informations are not contractual, and the author takes no responsibility

for any error or omission. The reader can not use this article and the data

contened herein for investment purposes.